Ο χρυσός είναι το καλύτερο αντιστάθμισμα χαρτοφυλακίου σε περίπτωση που ο Ντόναλντ Τραμπ ανακαταλάβει τον Λευκό Οίκο, σύμφωνα με την τελευταία έρευνα του Bloomberg Markets Live Pulse.

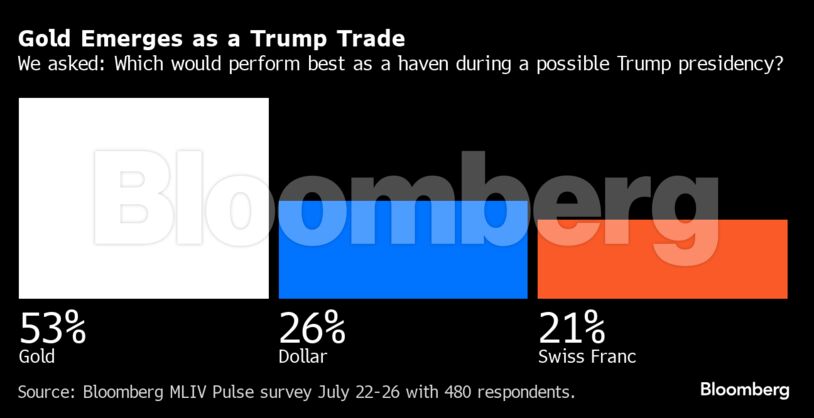

Οι υποστηρικτές του πολύτιμου μετάλλου ως καταφύγιο σε περίπτωση επανεκλογής του Τραμπ υπερέβησαν κατά δύο προς ένα εκείνους που επέλεξαν το δολάριο ΗΠΑ μεταξύ των 480 ερωτηθέντων. Λίγο πάνω από το 60% των ερωτηθέντων βλέπei το δολάριο να αποδυναμώνεται τελικά σε περίπτωση που ο Ρεπουμπλικανός υποψήφιος εξασφαλίσει άλλη μια προεδρική θητεία.

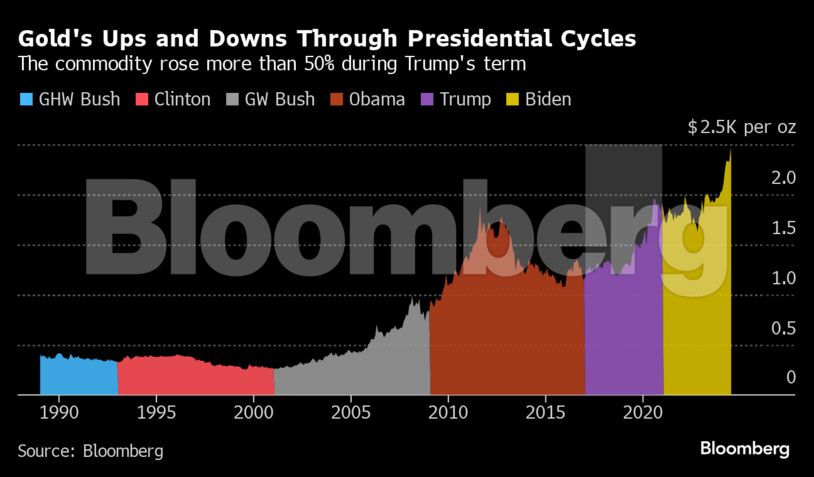

Η ιστορία είναι με το μέρος τους. Δείκτης του Bloomberg για το δολάριο διολίσθησε περισσότερο από 10%, ενώ η τιμή spot του χρυσού σημείωσε άνοδο πάνω από 50% κατά τη διάρκεια της τετραετούς θητείας του Τραμπ.

Το πρόγραμμα του Τραμπ για μειώσεις φόρων, δασμούς και ασθενέστερη ρύθμιση θεωρείται πληθωριστικό για τη Wall Street και θα μπορούσε να αναγκάσει ακόμη και την Ομοσπονδιακή Τράπεζα των ΗΠΑ να αυξήσει εκ νέου τα επιτόκια. Αν περάσει ο έλεγχος του Κογκρέσου στους Ρεπουμπλικανούς μετά το αποτέλεσμα του Νοεμβρίου, παρέχοντας στον Τραμπ μεγαλύτερα περιθώρια για την εφαρμογή σαρωτικών οικονομικών πολιτικών, θα μπορούσε να ενισχύσει περαιτέρω το πολύτιμο μέταλλο, καθώς οι τιμές κυμαίνονται κοντά σε υψηλά όλων των εποχών.

«Ο χρυσός βρίσκεται σε προνομιακή θέση για ράλι», σύμφωνα με τον Γκρέγκορι Σίαρερ, αναλυτή της JPMorgan Chase & Co. Οι γεωπολιτικές εντάσεις, το αυξανόμενο έλλειμμα των ΗΠΑ, η διαφοροποίηση των αποθεματικών των τραπεζών και η αντιστάθμιση του πληθωρισμού έχουν οδηγήσει τις τιμές των ράβδων σε υψηλότερα επίπεδα, «αυτοί οι παράγοντες πιθανόν να διατηρηθούν ανεξάρτητα από το αποτέλεσμα των εκλογών, αλλά θα μπορούσαν να μεγεθυνθούν περαιτέρω υπό το σενάριο Τραμπ πρόεδρος για 2η φορά ή σε περίπτωση “κόκκινου κύματος”», έγραψε στις 24 Ιουλίου.

Αρκετοί από τους συμμετέχοντες στην έρευνα MLIV Pulse φάνηκε να συμφωνούν: «Το μόνο που μπορώ να δω είναι σοβαρές διαταραχές στις αγορές και το εμπόριο και ραγδαίες αυξήσεις» στο εθνικό χρέος των ΗΠΑ, δήλωσε ένας από αυτούς.

Τα κέρδη του χρυσού κατά τη διάρκεια της προεδρίας Τραμπ τροφοδοτήθηκαν εν μέρει από τους επενδυτές που αναζητούσαν ασφάλεια καθώς χτύπησε η πανδημία και το επιτόκιο των ομοσπονδιακών κεφαλαίων έπεσε σχεδόν στο μηδέν. Ο χρυσός – ο οποίος δεν πληρώνει τόκους – έφτασε τότε σε υψηλό ρεκόρ τον Αύγουστο του 2020 εν μέσω της ανησυχίας για το παγκόσμιο lockdown.

Δεν ήταν καν η μεγαλύτερη άνοδος που έχουμε δει τα τελευταία πενήντα χρόνια – οι αποδόσεις υπό τον Τζορτζ Μπους και τον Τζίμι Κάρτερ ήταν πολύ μεγαλύτερες.

Αυτή τη φορά, το μακροοικονομικό σκηνικό είναι και πάλι ευνοϊκό για τον χρυσό. Η Fed αναμένεται να αρχίσει να μειώνει τα επιτόκια τον Σεπτέμβριο. Οι κεντρικές τράπεζες μαζεύουν επιθετικά χρυσό από το 2022 σε μια προσπάθεια διαφοροποίησης από το δολάριο.

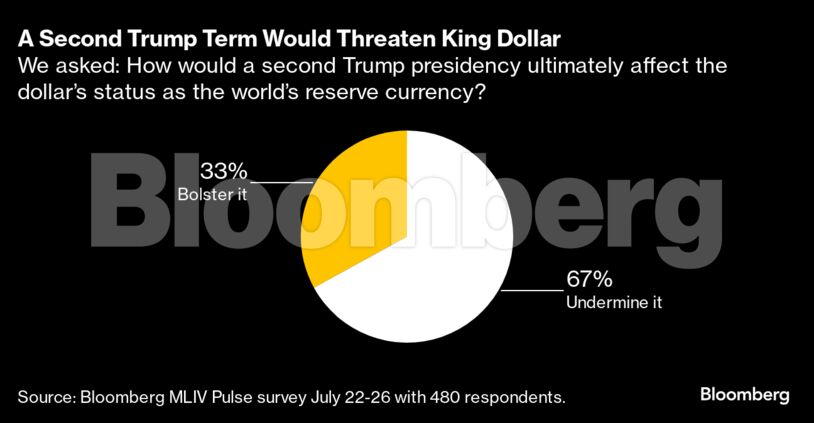

Τα δύο τρίτα των ερωτηθέντων στην έρευνα αναμένουν ότι μια επανεκλογή Τραμπ θα υπονομεύσει το καθεστώς του δολαρίου ως παγκόσμιου αποθεματικού νομίσματος.

Η Kάθρον Ρούνεϊ Βέρα, επικεφαλής στρατηγικός σύμβουλος αγοράς της StoneX Group, λέει ότι μια δεύτερη θητεία του Τραμπ θα μπορούσε να επιδεινώσει την απομάκρυνση από το δολάριο.

«Τα χαρτοφυλάκια των πελατών προσθέτουν θέσεις στον χρυσό. Υπάρχουν πολλές προσδοκίες για ένα πιο αδύναμο δολάριο», δήλωσε. «Οι τεχνικοί, διαρθρωτικοί και θεμελιώδεις παράγοντες είναι όλοι υποστηρικτικοί για τον χρυσό».

Όμως, το στοίχημα ότι το δολάριο θα αποδυναμωθεί υπό τον Τραμπ είναι μια αμφιλεγόμενη άποψη, καθώς κορυφαίοι οικονομολόγοι της Wall Street βλέπουν μια δεύτερη θητεία Τραμπ να ενισχύει και όχι να αποδυναμώνει το νόμισμα. Η προτίμησή του για αυστηρότερους δασμούς στους εμπορικούς εταίρους των ΗΠΑ και δημοσιονομικές πολιτικές που αυξάνουν το έλλειμμα θα μπορούσαν να διακόψουν τις αναμενόμενες μειώσεις των επιτοκίων της Fed, είπαν.

Οι ερωτηθέντες του MLIV Pulse ήταν διχασμένοι όσον αφορά τον αντίκτυπο που θα έχουν οι οικονομικές πολιτικές του Τραμπ στο δολάριο. Ένας από τους ερωτηθέντες βλέπει αποδυνάμωση του δολαρίου ανεξάρτητα από το αποτέλεσμα των εκλογών: «Τα συνεχιζόμενα υψηλά ελλείμματα και τα χαμηλότερα επιτόκια θα ωθήσουν στην περαιτέρω απο-δολαριοποίηση και θα ξεκινήσει μια κρίση κρατικού χρέους. Το ίδιο θα συμβεί και αν κερδίσει η Καμάλα Χάρις».

Το δολάριο και τα κρατικά ομόλογα των ΗΠΑ θεωρούνται συχνά ως παγκόσμια καταφύγια σε περιόδους γεωπολιτικής πίεσης. Αλλά οι απαντήσεις της έρευνας δείχνουν ότι το δολάριο μπορεί να μην είναι ο αποδέκτης της εγχώριας πολιτικής αστάθειας.

Πηγή: newmoney.gr

Διαβάστε επίσης: Euribor: 4η συνεχής μηνιαία πτώση τον Ιούλιο - Ανάσα για τα στεγαστικά δάνεια