Έπειτα από δύο εβδομάδες καταμέτρησης, φαίνεται πλέον ξεκάθαρα ότι οι επενδυτές σε ομόλογα καταστροφών (catastrophe bonds) βγήκαν σχετικά αλώβητοι από τον τυφώνα Μίλτον.

Στην πραγματικότητα, οι κάτοχοι των ομολόγων έρχονται αντιμέτωποι με αποδόσεις έως και 12%, σύμφωνα με τη διαχειρίστρια περιουσιακών στοιχείων με έδρα τη Ζυρίχη και ειδική στα ομόλογα καταστροφών Plenum Investments.

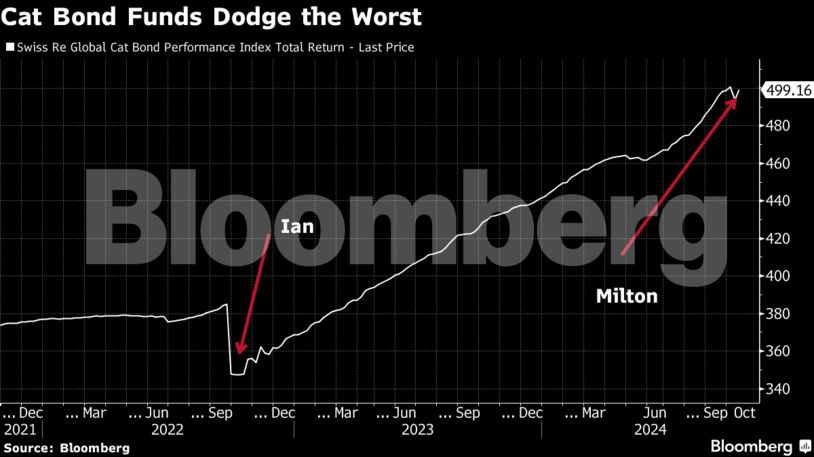

Πριν χτυπήσει ο Μίλτον νότια της Τάμπα στις 9 Οκτωβρίου ως τυφώνας κατηγορίας 3, η αγορά των ομολόγων καταστροφών είχε προετοιμαστεί για απώλειες που έφτασαν το 15%, επισκιάζοντας εκείνες που προκλήθηκαν από τον τυφώνα Ίαν δύο χρόνια νωρίτερα. Στην πραγματικότητα, οι απώλειες από τον Μίλτον θα είναι πιο κοντά στο 1%, ενδεχομένως και λιγότερο.

«Η υφιστάμενη δυναμικότητα σημαίνει ότι τα spreads παραμένουν σε υψηλά επίπεδα», δήλωσε ο Dirk Schmelzer, διευθύνων σύμβουλος της Plenum, η οποία εποπτεύει περισσότερα από 1,2 δισ. δολάρια σε τίτλους συνδεδεμένους με ασφάλειες και ασφαλιστικό χρέος, συμπεριλαμβανομένων περίπου 900 εκατ. δολαρίων σε ομόλογα καταστροφών.

Και με τη φετινή περίοδο τυφώνων να μην επιφέρει περισσότερες απώλειες, το outlook είναι για «πολύ ελκυστικές αποδόσεις κατά τους επόμενους 12 μήνες», δήλωσε ο ίδιος κατά τη διάρκεια ενός διαδικτυακού σεμιναρίου την Πέμπτη. Οι τυφώνες του Νοεμβρίου τείνουν να πλήττουν τα χαμηλότερα γεωγραφικά πλάτη και οι πιθανότητες μια μεγάλη καταιγίδα να προσγειωθεί στις ΗΠΑ «είναι σχεδόν μηδενικές», πρόσθεσε ο Schmelzer.

Τα ομόλογα καταστροφών, ή cat bonds όπως συχνά αποκαλούνται, εκδίδονται από ασφαλιστές και αντασφαλιστές προκειμένου να παραδώσουν μέρος του κινδύνου τους στις κεφαλαιαγορές. Οι επενδυτές στα ομόλογα αυτά κερδίζουν χρήματα αν δεν συμβεί μία προκαθορισμένη καταστροφή, αλλά μπορούν να χάσουν μεγάλο μέρος του κεφαλαίου τους σε περίπτωση που συμβεί.

Μέχρι στιγμής φέτος, ο παγκόσμιος δείκτης ομολόγων Swiss Re έχει αυξηθεί περισσότερο από 13%, αναφέρει το Bloomberg, καθώς οι επενδυτές βγήκαν σε μεγάλο βαθμό αλώβητοι μετά από αυτό που οι μετεωρολόγοι είχαν προειδοποιήσει ότι θα ήταν μία από τις πιο ενεργές περιόδους τυφώνων.

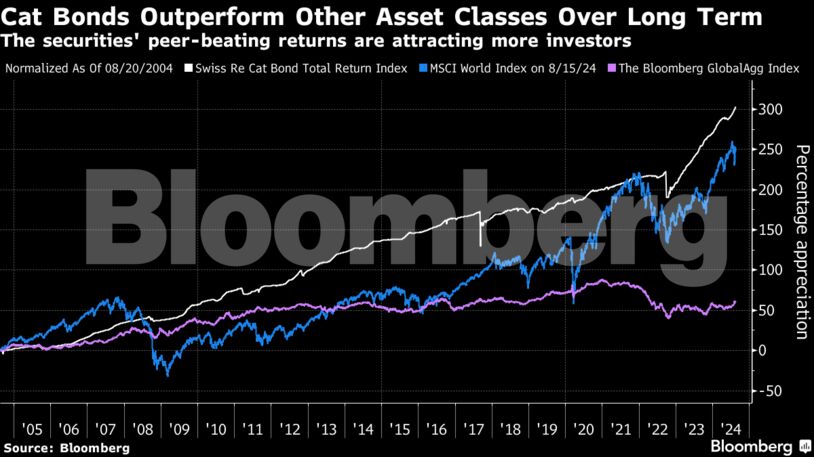

Οι υψηλότερες αποδόσεις είναι ένα επαναλαμβανόμενο θέμα στην αγορά των cat bonds. Πέρυσι, τα εν λόγω εργαλεία στήριξαν την πιο κερδοφόρα στρατηγική των hedge funds από όλους δηλαδή τους τίτλους που συνδέονται με ασφάλειες, σύμφωνα με την Preqin, η οποία παρέχει στοιχεία για τον κλάδο διαχείρισης εναλλακτικών assets.

Οι παράμετροι που καθορίζουν τις πληρωμές των cat bonds δύσκολα θα γίνουν πιο ελαστικές στο μέλλον, σύμφωνα με τους αναλυτές που παρακολουθούν την αγορά. Οι αναλυτές της Morgan Stanley δήλωσαν νωρίτερα φέτος ότι τα cat bonds «θα προσαρμόσουν τα κριτήρια ενεργοποίησης μίας πληρωμής ώστε να καλύπτουν μόνο τους πιο σοβαρούς τύπους καταιγίδων».

Οι αποζημιώσεις από τον τυφώνα Μίλτον αναμένεται να κυμανθούν μεταξύ 22 και 36 δισ. δολαρίων, σύμφωνα με τη Moody’s RMS Event Response. Οι αποζημιώσεις του Ίαν είχαν φτάσει τα 50 δισ. δολάρια. Τότε, οι επενδυτές των cat bonds αρχικά ανησυχούσαν για απώλειες τουλάχιστον 10%, αλλά τελικά ο δείκτης Swiss Re υποχώρησε περίπου μόνο 2%.

Ο Schmelzer δήλωσε ότι παρόλο που ο Μίλτον προσγειώθηκε κοντά στη μητροπολιτική περιοχή της Τάμπα, οι απώλειες από την καταιγίδα ήταν μικρότερες από τις αναμενόμενες, επειδή είχε μικρότερο πεδίο ανέμων με ισχύ τυφώνα, μικρότερο κύμα καταιγίδας και πολύ μεγαλύτερη ταχύτητα κίνησης, πράγμα που σήμαινε λιγότερος χρόνος για να προκαλέσει ζημιές.

Η Plenum δήλωσε ότι το δυναμικό της ταμείο ομολόγων καταστροφών, με περίπου 180 εκατ. δολάρια ενεργητικού, έχει αποδώσει 11,5% μέχρι στιγμής φέτος. Είναι πιθανό να έχει υποστεί «πλήγμα» όχι μεγαλύτερο από 0,8% από τον Μίλτον. Είχε αποδώσει 10% κατά την ίδια περίοδο, με το Μίλτον να αντιπροσωπεύει μία υποχώρηση μόλις 0,3% στη χειρότερη περίπτωση. Οι διψήφιες αποδόσεις των αμοιβαίων κεφαλαίων αναμένεται να συνεχιστούν και το επόμενο έτος, σύμφωνα με την Plenum.

Για την αγορά των cat bonds, «οι απόλυτες αποδόσεις θα παραμείνουν υψηλές, καθώς η αντιστάθμιση κινδύνου παραμένει ιδιαίτερα ελκυστική και η πτώση των επιτοκίων προβλέπεται ότι θα είναι μέτρια», δήλωσε η Plenum.

Ταυτόχρονα, η αγορά των συγκεκριμένων ομολόγων συνεχίζει να αναπτύσσεται, με τα κεφάλαια που διατίθενται υπό την ευρωπαϊκή ετικέτα ΟΣΕΚΑ να προσθέτουν περίπου 7% των περιουσιακών στοιχείων το τρίτο τρίμηνο και να φτάνουν στο υψηλό επίπεδο των 13 δισ. δολαρίων σε διαχειριζόμενα assets, σύμφωνα με την Artemis, η οποία παρακολουθεί τον κλάδο ILS.

Με τις αποδόσεις των cat bonds σε ιστορικά υψηλά επίπεδα και ένα κύμα νέων εκδόσεων προ των πυλών, η Artemis δήλωσε ότι αναμένει περαιτέρω αύξηση του υπό διαχείριση ενεργητικού για τα αμοιβαία κεφάλαια cat bonds ομολόγων με ετικέτα ΟΣΕΚΑ μέχρι το 2025.

Πηγή: newmoney.gr

Διαβάστε επίσης: Ανάλυση: Γιατί η ΕΚΤ πρέπει να μελετήσει εκ νέου τα «πράσινα ΤLTRO»